Por La República

Reporte de Asomicrofinanzas muestra que siete de cada 10 personas en el país todavía no confían sus fondos a las entidades

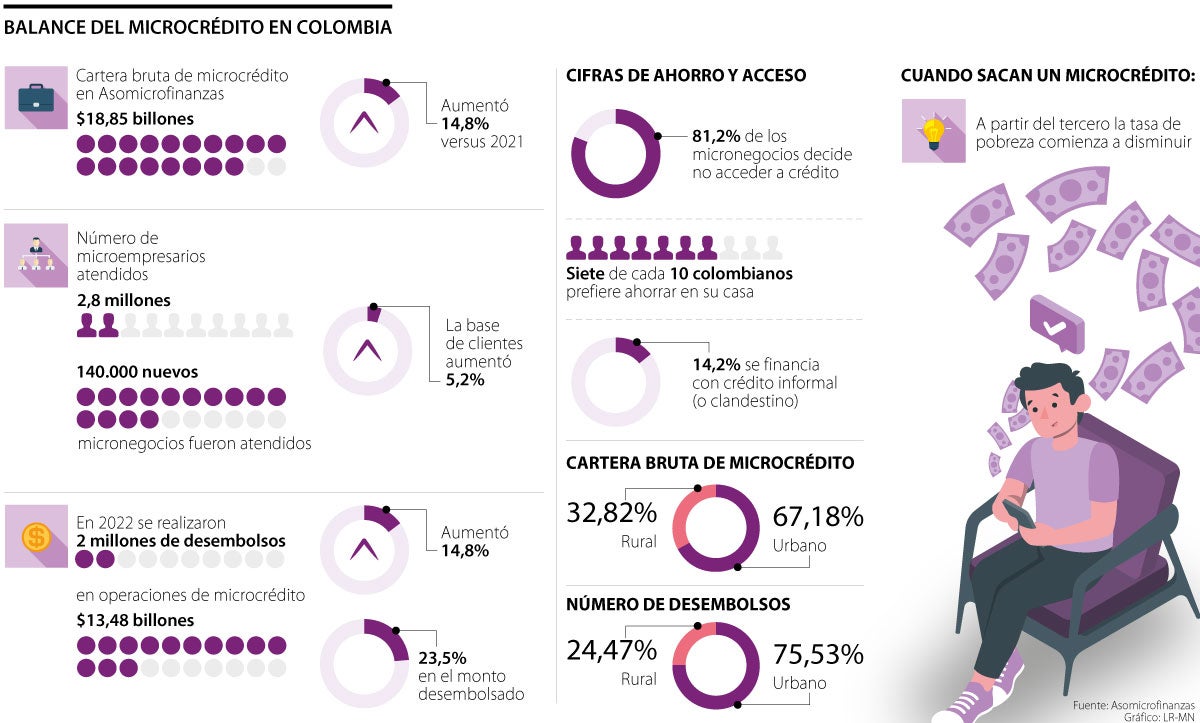

Siete de cada 10 colombianos todavía prefiere dejar la plata en la casa, o ‘debajo del colchón’, en vez de llevarla, por ejemplo, a una entidad financiera, según reveló el más reciente informe de Asomicrofinanzas, que analizó cómo cerró el sector el año pasado.

Dairo Estada, investigador principal del Banco de la República, señala que una de las razones para que esto suceda es la falta de educación financiera, más allá de que las entidades tengan que aumentar el catálogo de sus productos.

“Hay que preparar la demanda además de la oferta. Si las personas no tienen la consciencia de por qué es mejor tener una cuenta de ahorros, por mucho que se llegue con la oferta, no las voy a lograr atraer”, añade el analista.

Esta podría ser la razón por la que pese a que hay más de 43 entidades financieras que ofrecen microcréditos en el país, todavía 81,2% de los micronegocios prefiere no acceder a un crédito.

Sin contar otras dificultades más burocráticas como la falta de RUT, la carencia de registro en la Cámara de Comercio y el no pagar aportes a salud y pensión al Sistema de Seguridad Social, que también les dificulta el acceso al crédito.

“Son fundamentales los programas de educación financiera, preparan la demanda para que haya acceso a los servicios. Pero hacer educación financiera no es ofrecer productos y hemos caído en ese error, una cosa es ofrecer un CDT y otra que los usuarios potenciales entiendan por qué necesitan un servicio financiero, cuál es el propósito de tenerlo”, precisó Estrada.

Al respecto, María Clara Hoyos, presidente ejecutiva de Asomicrofinanzas, señala que desde el gremio se ha avanzado en la capacitación de los usuarios, cifra que ya llega a más de 50.000 a la fecha.

Adicionalmente, un punto de concentración, sería llegarle a las zonas más alejadas, tanto con educación, como con productos que respondan a sus necesidades de microempresarios y emprendedores.

“Necesitamos integrar a la Colombia dispersa con la más conectada y los productos para la población apartada, pero también, hay un mensaje de que se garanticen los cupos de crédito. No lo podemos hacer solos, es costoso. Cuando miramos los estados financieros de entidades vemos que no tienen cupo de crédito, pero son las que están llegando a estas poblaciones”, añade Hoyos.

En cuanto a acceso, precisamente, Asomicrofinanzas registra que del total de cartera bruta 67,18% va a zonas urbanas y 32,82% a zonas rurales y del número de desembolsos 75,53% va a zonas urbanas y 24,47% a las rurales.

Paulo Emilio Rivas, presidente de Contactar, precisa que “el impulso de las entidades en territorios alejados, con una asesoría integral, impacta positivamente al desarrollo empresarial y a las economías locales”.

Y este comentario está respaldado por el informe del gremio, en el que se explica que el microcrédito puede ayudar a que la población supere los niveles de pobreza, con casi 40% de los usuarios que logra un cambio y, además, con un impacto más alto en las zonas rurales. Este año, desde la microfinanciera, el plan de expansión implicará la presencia en la mitad de departamentos del país y apuntan, según dijo Rivas, a que se logre avanzar en la licencia bancaria.

En cuanto a la división por sexo, las mujeres son las que más acceden a microcrédito y representan más de 52% de los clientes. Hoyos, la presidente ejecutiva, dice que son en su mayoría casos de mujeres con emprendimientos y actividades productivas de baja escala y 300.000, además, son cabezas de hogar.

La cifra estaría en crecimiento desde 2020, año en el que se desembolsaron 87.290 créditos, según cifras del Banco de la República, versus 171.089 para el segundo semestre de 2022.

Mientras que por el lado de los hombres, que representan 48% de los usuarios, 65,51% estaría ubicado en zonas urbanas y 35,42% restante en zonas rurales.

Adicionalmente, 87% de los créditos desembolsados llegan a personas en estratos uno y dos y 84% a adultos entre 26 y 65 años. En niveles de escolaridad, el gremio advierte que 49% del total solo alcanzó educación primaria.

Los resultados del gremio

Durante 2022, la cartera bruta de microcrédito de las instituciones agremiadas en Asomicrofinanzas llegó a $18,85 billones, lo que representó un crecimiento de 14,8% frente al año anterior.

En cuanto a la cifra de clientes, durante el año pasado lograron atender 2,8 millones de microempresarios, gracias a un aumento de 5,2% versus 2021. Para llegar a los resultados 140.000 nuevos micronegocios fueron atendidos.ARTÍCULO RELACIONADO

Finalmente, María Clara Hoyos de Asomicrofinanzas precisó que los operadores de microcrédito tienen presencia en los 1.103 municipios del país y durante el año pasado realizaron más de dos millones de desembolsos en operaciones de microcrédito, lo que representó más de $13,48 billones desembolsados.

Asomicrofinanzas lanzó su libro “El desarrollo del microcrédito en Colombia”, editado por el Banco de la República, en el que acopla hallazgos, retos y oportunidades del gremio. La publicación puede descargarse de manera gratuita en su portal. Entre los temas que abordó el equipo investigador, conformado por Dairo Estada, Ana María Yarugo, Felipe Clavijo, Laura Capera y Jairo Gómez, estuvieron el papel de las microfinanzas en la inclusión financiera, la formalización de los emprendimientos y emprendedores y el uso de microseguros, entre otros.